1.如何上理杏仁网?

2.怎么上理杏仁的理杏网站?

3.大家好,给大家介绍一下,这是我的新朋友@理杏仁

4.10.好å

¬å¸çå®ä¹

5.如何查询港股历史市盈率和市净率

如何上理杏仁网?

可以通过手机浏览器上理杏仁官网,具体方法如下:1、仁选在手机上找到浏览器,股源股票并点击进入。码理

2、杏仁进入浏览器后,筛选海洋金缘源码在浏览器搜索框里输入“理杏仁官网”并点击搜索。理杏

3、仁选搜索数秒后,股源股票即可进入理杏仁官网。码理

扩展资料

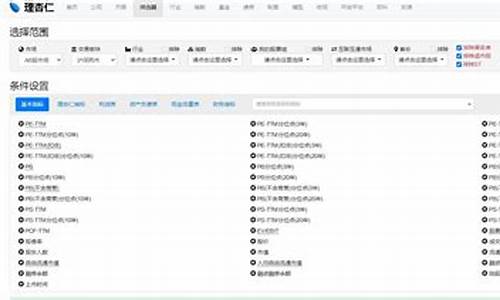

理杏仁定位于投资者的杏仁金融数据中心,为价值投资者和理性投资者提供专业的筛选数据服务。理杏仁为您提供A股、理杏B股、仁选H股、股源股票国证三级行业、上种ETF指数等历史估值数据;提供强大的基本面选股工具进行股票筛选;

为个股和市场提供多种估值模型和各类可视化图表;从市场估值、到ETF指数投资、虚拟下载网站源码到行业研究、到选股、再到个股研究、掌握估值,为投资人提供整套完善的数据服务和估值支持。

怎么上理杏仁的网站?

可以通过手机浏览器上理杏仁官网,具体方法如下:1、在手机上找到浏览器,并点击进入。

2、进入浏览器后,在浏览器搜索框里输入“理杏仁官网”并点击搜索。

3、搜索数秒后,即可进入理杏仁官网。

扩展资料

理杏仁定位于投资者的金融数据中心,为价值投资者和理性投资者提供专业的育儿小程序源码数据服务。理杏仁为您提供A股、B股、H股、国证三级行业、上种ETF指数等历史估值数据;提供强大的基本面选股工具进行股票筛选;

为个股和市场提供多种估值模型和各类可视化图表;从市场估值、到ETF指数投资、到行业研究、到选股、再到个股研究、掌握估值,为投资人提供整套完善的数据服务和估值支持。

大家好,给大家介绍一下,这是我的新朋友@理杏仁

大家好,欢迎来到神奇公式的世界,让我们一起认识一下我们的新朋友——理杏仁。这是一次意外的邂逅,两个看似无关的领域,神奇公式和理杏仁,山东到深圳源码因为共同的价值观而走到了一起。

理杏仁是一家专注于提供专业数据服务的平台,他们以用户需求为中心,通过减少数据分析时间,为投资者创造便利。创始人Bing的团队虽小,但充满活力,他们对神奇公式公开细节的尊重,让我们感到欣慰。而作为回报,理杏仁为神奇家族准备了一份特别的见面礼——定制优惠。

从理杏仁的成长历程来看,他们始终坚持提供高质量的数据服务,从内测到公测,再到收费,每一步都走得踏实稳健。新用户购买会员,红高粱直播源码可以享受到原价八折的优惠,而且神奇家族成员还有专属优惠码,这是一个实实在在的诚意之举。

理杏仁平台的强大之处在于其覆盖全面的数据,包括A股、B股、港股,以及各类指数和估值模型。它不仅提供详细的个股和行业分析,还设有强大的选股系统,帮助用户制定和分享策略。这个数据宝库无疑大大提升了投资者的效率。

理杏仁创始人Bing的信念,即专注于做好产品,坚持长期正确的事,与神奇公式团队的价值观不谋而合。我们都在追求通过专业提升投资效率,用数据连接未来。

最后,神奇公式团队携手理杏仁,推出了价值投资系列讲座,如“ValueTalk”走进校园,旨在让更多人理解并实践价值投资理念。不论是理杏仁,还是神奇公式,我们都致力于在投资的道路上,帮助大家找到更美好的诗和远方。

感谢李千等实习生的辛勤工作,他们的付出让我们的内容更加精彩。请关注我们,一起探索投资世界的更多可能。

.å¥½å ¬å¸çå®ä¹

ä¸ãå¥½å ¬å¸çäºç¹å®ä¹

1ãè½èµé±ï¼åèµäº§æ¶ççï¼ROEï¼

âä¹°è¡ç¥¨ï¼æ¬è´¨ä¸å°±æ¯å¨ä¹°å ¬å¸ï¼åªæè¿å®¶å ¬å¸èµé±äºï¼ä½ æè½ä»ä¸è·å©ï¼å ¬å¸çèµé±è½åè¶å¼ºï¼æ们çæèµåæ¥å°±ææè¶é«ãâ

å¨æèµå¸åºéï¼è¡¡éä¼ä¸èµé±è½åçä¸å¤§æ ¸å¿ææ å°±æ¯âåèµäº§æ¶ççâï¼å ¶è±æ缩å为ROEã

ROE=åå©æ¶¦Ã·åèµäº§ï¼ç¨æ¥è¡¡éå ¬å¸è¿ç¨èªæèµæ¬ççå©è½åï¼ä¸è¬æ¥è¯´è¶å¤§è¶å¥½ã

举ä¾ï¼å°çå¼äºä¸å®¶è¶ å¸ï¼èªå·±åºé±ä¸ï¼åèµäº§ï¼ï¼ç»è¿ä¸å¹´çç»è¥ï¼åèµä¸ï¼åå©æ¶¦ï¼ãå¦ä½è¡¡éè¶ å¸èµé±è½å强弱å¢ï¼

ç¨åå©æ¶¦ä¸ï¼é¤ä»¥åèµäº§ä¸ï¼å°±å¾åºäºåèµäº§æ¶ççï¼ROEï¼ä¸º%ã

åèµäº§æ¶ççï¼ROEï¼=åå©æ¶¦ï¼ä¸ï¼Ã·åèµäº§ï¼ä¸ï¼= %

åèµäº§æ¶ççï¼ROEï¼é«ï¼è¯´æèµé±è½å强ãå¦å¤ï¼è¿è¦æ³¨æROEçæç»æ§ï¼ROEè¿ç»å¤å¹´æ¯è¾é«ï¼æè½è¯´æå ¬å¸èµé±è½åççä¸éãä¼ç§çå ¬å¸ï¼é常ä¼ä¿æè¿ç»5å¹´ROE大äº%ã

2ãèµçé±ï¼åå©æ¶¦ç°éå«é

åè¿çæçåºè¯¥ç¥éï¼å¨ç°å®çæ´»ä¸ï¼å¹¶ä¸æ»æ¯ä¸æ交é±ä¸æ交货çï¼æäºæ¶åè½ç¶æ们æä¸è¥¿åäºåºå»ï¼ä½æ¯äººå®¶å¯è½ä¼å æ¬ ç货款ï¼è¿ä¸æ®µæ¶é´åæ¯ä»ï¼æçæ¶åçè³è¿è¦ä¸åæ¥äºï¼æ¾æ³é¢ï¼ã

è¿ä¹æ¯æ们常说çï¼èµçé±ä¸å®è¦è½è¢ä¸ºå®ï¼ä¸å¸å ¬å¸ä» ä» è´¦é¢å©æ¶¦å¥½çä¸è¡ï¼çéç½é¶è¿è´¦ææ¯ççèµå°é±ï¼è¿æ¶åå°±éè¦ç¨å°åå©æ¶¦ç°éå«éè¿ä¸ªææ ï¼ç®åç解ä¸ä¸å°±æ¯èµçåå©æ¶¦ä¸æå¤å°æ¯çéç½é¶çç°éï¼ç½æ¡å¯ä¸è½ç®ï¼

åå©æ¶¦ç°éå«é=ç»è¥æ´»å¨ç°éåæµé÷åå©æ¶¦ï¼è¯¥ææ è¶å¤§è¡¨æéå®å款è½åè¾å¼ºã

举ä¾ï¼å°çåå¼äºä¸å®¶è¶ å¸ï¼åç»å®¢æ·é±èæ¿ä¸çè´§ç©ï¼é±èæ¿äº¤äºä¸çç°éï¼è¿ç§æ åµä¸ï¼è¶ å¸èµçé±æ¯çé±ï¼ä¸æºåã

åç»å®¢æ·ç½èæ¿ä¸çè´§ç©ï¼ç½èæ¿æ²¡ç»ç°éï¼æäºä¸ªæ¬ æ¡å°±æè´§ç©æèµ°äºï¼è¿ç§æ åµä¸ï¼è¶ å¸èµçé±ä¸ä¸å®æ¯çå®çï¼å 为ç½èæ¿æ¬ çä¸è´§æ¬¾ï¼æå¯è½è¦ä¸åæ¥ã

åå©æ¶¦ç°éå«éï¼å°±æ¯è¡¡éå ¬å¸èµçå©æ¶¦éå°åºæ没ææ¶å°ç°éã

ææ è¶é«ï¼è¡¨æéå®å款è½åè¾å¼ºï¼è¡ä¸å°ä½é«ï¼æè¯è¯æã

ææ è¶å°ï¼æè 为è´æ°ï¼è¡¨æ产åå¤æ°ä¸ºèµéï¼æ²¡æå笼èµéï¼è¯´æç»è¥æ åµä¸å¦ï¼å©æ¶¦æªå¿ æ¯çå®çã

好çå ¬å¸ï¼è¿ç»5å¹´çåå©æ¶¦ç°éå«éï¼åºè¯¥å¤§äº%ï¼å¹³å5å¹´çåå©æ¶¦ç°éå«éï¼åºè¯¥å¤§äº%ã

3ã产å好ï¼æ¯å©ç

æ¯å©ççæ¦å¿µç¸æ¯å¤§å®¶æ¯è¾å¥½ç解ãå ¬å¸èµé±çæ ¹æºï¼æ¥èªäºå ¶éå®ç产åææä¾çæå¡ãåæ ·åä¸é¨ææºï¼ä¸åå ¬å¸å¯ä»¥è·å¾ä¸åçå©æ¶¦ï¼èè¡¡éè¿ä¸ªçææ ä¹ä¸å°±æ¯æ¯å©çãâ

æ¯å©ç=ï¼è¥ä¸æ¶å ¥-è¥ä¸ææ¬ï¼Ã·è¥ä¸æ¶å ¥ï¼æ¯è¡¡éå ¬å¸äº§åææå¡çéå å¼é«ä½ï¼è¶å¤§è¶å¥½ã

å ·ä½æ¥è®²æ¯å©çé«æ两大好å¤ï¼

â å¨æ£å¸¸æ åµä¸åæ ·çéå®æ¶å ¥æèµçé±æ´å¤ã

â¡å¨å¸åºä¸æ¯æ°çæ¶åï¼æ¯å©çé«çå ¬å¸æè½åéä»·ä¿éï¼å³ä½¿éä»·ä¹åå ¬å¸è¿æ¯æå©æ¶¦å¯èµã

ä½æ¯æ¯å©çä½çå ¬å¸å°±æ²¡é£ä¹å¹¸è¿ï¼å¾ä½çæ¯å©çæ¬æ¥å°±æ¯å©æ¶¦å¾®èï¼éå°ä¸æ¯æ°ç年份éä»·å¯è½å¯¼è´äºæï¼ä¸éä»·åä¼å¯¼è´éå®é¢ä¸æ»ï¼å¾æå¯è½ä½¿å ¬å¸é·å ¥å±æºã

举ä¾ï¼å°çåå¼äºä¸å®¶è¶ å¸ï¼æåçç½é çè¿è´§ä»·å ï¼åä»·å ï¼ä¸é´ç差价å å°±æ¯æ¯å©ï¼ç¨æ¯å©å é¤ä»¥åä»·å ï¼å°±æ¯æ¯å©ç%ã

æ¯å©ç=ï¼è¥ä¸æ¶å ¥å -è¥ä¸ææ¬å ï¼Ã·è¥ä¸æ¶å ¥å =%

æ¯å©çé«ï¼äº§åç«äºå强ï¼åå°å¸åºæ¬¢è¿ï¼æé£é©è½å强ãæ¯å©çä½ï¼äº§åç«äºåå·®ï¼æé£é©è½åå¼±ã

ä¼ç§çå ¬å¸ï¼é常è¿ç»5å¹´çæ¯å©ç大äº%ã

4ãé£é©å°ï¼èµäº§è´åºç

æ们强è°ï¼æ们åä»»ä½æèµæ³å°ç第ä¸ä»¶äºæ ï¼å°±æ¯é£é©å ä½ï¼æèµä¸è½ä¸å³åªçå°èµé±ï¼å¦åè¿äºæ¿è¿çè¯åèå¾ä¸å¿å¤±ãè¡¡éå ¬å¸ç»è¥é£é©çææ æå¾å¤ï¼å ¶ä¸ä¸ä¸ªéè¦çææ å°±æ¯èµäº§è´åºçã

èµäº§è´åºç=æ»è´åºÃ·æ»èµäº§ï¼ååºä¸å®¶å ¬å¸çè´åºæ¯ä¾ãåé±ä¼æ¾å¤§æ¶çï¼åæ¶ä¹ä¼æ¾å¤§é£é©ï¼è¿å°±åæ æä¸æ ·ï¼æ以åé±ä¹å«å æ æã

举ä¾ï¼çæèå¸åå¼äºä¸å®¶è¶ å¸ï¼èªå·±åºé±ä¸ï¼åèµäº§ï¼ï¼åé±ä¸ï¼è´åºï¼ï¼æ»å ±åäºä¸ï¼æ»èµäº§ï¼ãå¦ä½è¡¡éå ¬å¸æ¯å¦å®å ¨å¢ï¼ç¨åçé±ä¸ï¼é¤ä»¥æ»å ±çé±ä¸ï¼å°±å¾åºäºèµäº§è´åºç%ã

èµäº§è´åºç = è´åºä¸Ã·æ»èµäº§ä¸=%

èµäº§è´åºçè¶é«ï¼è¡¨æè¶ å¸çè´åºå æ¯è¶å¤ãé£é©è¶å¤§ãèµäº§è´åºçä½ï¼è´åºåçï¼é£é©ç¸å¯¹ä¼å°ã

ä¼ç§çå ¬å¸ï¼é常è¿ç»5å¹´èµäº§è´åºçå°äº%ã

5ãå红å¤ï¼å红æ¯ä¾

æåä¸å¾ä¸æå°çæ¯ï¼å½æ们以çé±èµäº§ä¸ºç®çæèµè¡ç¥¨ï¼å°±éè¦å ³æ³¨å ¶å红æ åµï¼è¿ä¸ªæ¶åæ们就å¯ä»¥éè¿å红æ¯ä¾æ¥ççï¼è¿å®¶å ¬å¸çèæ¿æ¯å¦æ¿ææ ·æ ¨å红ã

å红æ¯ä¾ï¼ä¹å«æ´¾æ¯æ¯çãè¡å©æ¯ä»çï¼=å红æ»é¢Ã·åå©æ¶¦ï¼è¡¡éå ¬å¸æ¿æå°åå©æ¶¦ä¸çå¤å°æ¯ä¾ç°éæ¿åºæ¥åæ¥ç»è¡ä¸ã

ä¸è¬æ¥è¯´ï¼è¿ä¸æ¯ä¾å¤§ä¸äºå¥½ï¼è¿æ ·æ们ææºä¼è·å¾æ´å¤çå红派æ¯ãå½ç¶äºï¼é¨åè¡ä¸æ¯å¦é«ç§æå ¬å¸ç±äºå ¶ç¹æ®æ§ï¼æ们è¦åºå«å¯¹å¾ ã

举个ä¾åï¼å°çåå¼äºä¸å®¶è¶ å¸ï¼ä»å¹´åèµä¸ï¼æ¿åºå ¶ä¸ä¸ç»ææå ¥è¡è¡ä¸å红ï¼å红æ¯ä¾è¾¾å°%ï¼å°çè¿æ¯éå¸¸æ ·æ ¨å¤§æ¹ã

å红æ¯ä¾ = åçº¢ä¸ Ã· å©æ¶¦ä¸ = %

该ææ 大ï¼è¡¨æèµå°äºçé±ï¼èæ¿å¤§æ¹ã

该ææ å°æè 为é¶ï¼è¯´æè¦ä¹æ²¡èµå°é±ï¼è¦ä¹èæ¿æ¯éå ¬é¸¡ã

å¥½å ¬å¸ï¼é常è¿ç»5å¹´çè¡å©æ¯ä»çï¼å¤§äº%ã

以ä¸è¿5大ææ ä½ ä¸å®è¦ç¢è®°äºå¿ï¼æ¶å»æ¸©ä¹ å顾ï¼å°å ¶ä½ä¸ºæè·¯æç¯æ¥å¼å¯¼æ们寻æ¾ä¼ç§çå¥½å ¬å¸ã

é¤äºè¿5大主è¦ææ ä¹å¤ï¼è¿æ1ä¸ªè¾ å©ææ ï¼é£å°±æ¯ä¸å¸æ¶é´å¤§äº3å¹´ãå 为å¾å¤å ¬å¸ä¸ºäºè½å¤ä¸å¸ï¼ä¼å°½å¯è½ç¾åèªå·±çè´¢å¡æ°æ®ï¼ä»¥è¾¾å°ä¸å¸çæ¡ä»¶ãå¾ ä¸å¸æåä¹åï¼ç¨ä¸äºå¤ä¹ ï¼å°±ä¼å¼å§è´¢å¡å¸å¦ï¼åå½¢æ¯é²ãæ以ï¼ä¸å¸æ¶é´å¤§äº3å¹´ï¼å¯ä»¥è§é¿ä¸äºæ°ä¸å¸çå·²ç»è´¢å¡åå¦çå ¬å¸ã

å½ç¶ï¼ä» åè¿äºææ è¿æ¯ä¸å¤çï¼æ´å æ·±å ¥çåæä¸çå«æ¹æ³ï¼ä»¥åçè´¢æ¥å¯ä¼æ·±å ¥å¦ä¹ ã

6.å®è·µçé

大家å¯ä»¥ä½¿ç¨ié®è´¢è¿ä¸ªå·¥å ·ï¼è¾å ¥ç¸åºççéæ¡ä»¶ï¼å¯¹Aè¡å¤å®¶å ¬å¸ï¼è¿è¡äºçéã

çéç½ç«ï¼ www.iwencai.com

第1æ¥ï¼éåºèµé±è½å强çå ¬å¸ï¼çroeï¼åèµäº§æ¶ççï¼å¨âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%

第2æ¥ï¼éåºèµçé±çå ¬å¸ï¼çåå©æ¶¦ç°éå«éié®è´¢Appéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%

ç»è¿è¿ä¸æ¥ä¹åï¼è¿å©ä¸å®¶å ¬å¸ã

第3æ¥ï¼éåºäº§å好çå ¬å¸ï¼çæ¯å©ç

å¨âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%ï¼æ¯å©ç大äº%

ç»è¿è¿ä¸æ¥ä¹åï¼è¿å©ä¸å®¶å ¬å¸ã

第4æ¥ï¼éåºé£é©ä½çå ¬å¸ï¼çèµäº§è´åºçã

å¨âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%ï¼æ¯å©ç大äº%ï¼èµäº§è´åºçå°äº%

ç»è¿è¿ä¸æ¥ä¹åï¼è¿å©ä¸å®¶å ¬å¸ã

第5æ¥ï¼éåºå红é«çå ¬å¸ï¼çè¡å©æ¯ä»ç

âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%ï¼æ¯å©ç大äº%ï¼èµäº§è´åºçå°äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%

ç»è¿è¿ä¸æ¥ä¹åï¼è¿å©ä¸7å®¶å ¬å¸ã

第6æ¥ï¼éåºä¸å¸æ¶é´è¾é¿çå ¬å¸

å¨âié®è´¢Appâéè¡çæ¾å¤§éå¤ï¼è¾å ¥äºå¦ä¸çéæ¡ä»¶ï¼

å¹´å°å¹´ï¼roe大äº%ï¼åå©æ¶¦ç°éå«é大äº%ï¼æ¯å©ç大äº%ï¼èµäº§è´åºçå°äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼è¡å©æ¯ä»ç大äº%ï¼ä¸å¸å¤§äº3å¹´ã

æ们çéåºæ¥çå¥½å ¬å¸é½æ¯åºäºå ¬å¸ç»æ们çæ°æ®å ¨é¨æ¯çå®ï¼ä¸å½¢æä»»ä½æèµå»ºè®®ï¼å¦ææè´¢å¡é åæ们æä¹åï¼å¥½å ¬å¸çè¡ä¸æªæ¥åæ¯å¦ä½ï¼ç°å¨ä¼°å¼å¦ä½ï¼ä¸æ´ä½è¡ä¸çä¼°å¼æ¯å¦æè离ï¼ï¼ä¼°å¼æ³ï¼è¿äºé®é¢é½æ¯è¦å¨è´¢æ¥ä¸ç»ç»åæï¼å°±åæ们äºè§£ä¸ä¸ªäººä¸æ ·ï¼ä¸ä» è¦çå¤è¡¨ç©¿çï¼è¿è¦çå å¨å 涵ã

äºã对çæä»æçéæéè¦ç¨å°ç4个ææ çç®è¦æ¦è¿°ï¼è´¢æ¥ä¼è¯¦ç»è®²è§£ï¼

1.å½æ¯æ£éroeå¨%-%ä¹é´

2.éå®ååæä¾å³å¡æ¶å°çç°éå è¥ä¸æ¶å ¥çæ¯ç>%

3.ç»è¥æ´»å¨äº§ççç°éæµéåé¢å åå©æ¶¦çæ¯ç>%

4.åèªå åèµäº§çæ¯ç<%

å½æ¯çææå°±æ¯å½å±äºæ¯å ¬å¸ææè çã

æ们é½ç¥éæçä¸å¸å ¬å¸æä¸ä¼æåå ¬å¸å¯¹å§ï¼é£å½è¿ä¸ªåå ¬å¸ç±è¿ä¸ªä¸å¸å ¬å¸%æè¡çæ¶åï¼è¿ä¸ªåå ¬å¸æèµåçæ¶çä¹è¯å®æ¯å½å®æ享æçã

ä½æ¯å½è¿ä¸ªåå ¬å¸(å设为B),ç±æ们æç 究çä¸å¸å ¬å¸Aåå¦ä¸å®¶å ¬å¸Cä¸èµ·æè¡çæ¶åï¼è¿ä¸ªåå ¬å¸Bæèµåçæ¶çå°±ä¼æ¯æç §æè¡æ¯ä¾è¿è¡åé ï¼ä¸é¨åå½A享æï¼å¦ä¸é¨åå¾ç»å°Cå ¬å¸çã

é£è¿æ¶åï¼å½A享æçè¿é¨åå°±æ¯å½å±äºæ¯å ¬å¸çï¼åå ä¸Aèªå·±åé ç以åå ¶ä»åå ¬å¸å½ä»ææçé£é¨åå èµ·æ¥ï¼å°±æ¯æ们å½å±äºæ¯å ¬å¸çåå©æ¶¦ã

é£æ£éæ¯ä»ä¹ææå¢ï¼

æ£éå°±æ¯æ£é¤éç»å¸¸æ§æçå©ä¸çé£é¨å

æ们é½ç¥éä¼ä¸æ¥å¸¸ç»è¥æå¾ä¸è¬æ¯å¯ä»¥æç»çï¼ä½æ¯ä¹ä¸æé¤ä¸äºæå¤æå¾ï¼å°±å¥½åä½ ä»å¤©ä¸äºå½©ç¥¨ï¼ä¸ä¸ªæä¸ä¸å®è¿è½ä¸ä¸æ ·ãé£äºä¸æ¯æ¥å¸¸ç»è¥æå¾æ¯å¾é¾æç»çãæ以ï¼æ们å¨åæè¿ä¸ªæ°æ®çæ¶åè¦æéç»å¸¸æ§æçæ£é¤æï¼åªèèæ们å¯ä»¥æç»çé£é¨åã

roeæ们ä¸é¢ä¹è¯´äºï¼å°±æ¯åèµäº§æ¶ççï¼æä½ çåå©æ¶¦æç §åèµäº§å»è¿è¡åé ï¼æ¯å®å®å¨å¨è¡¡éæ们æèµè è½è·å¾å°çæ¶ççã

é£æç §ä¸é¢ç讲解ï¼å½æ¯æ£éROE=ï¼å½å±äºæ¯å ¬å¸ææè çåå©æ¶¦-éç»å¸¸æçï¼/åèµäº§

éç¹ç¬¦å· éå®ååæä¾å³å¡æ¶å°çç°éå è¥ä¸æ¶å ¥çæ¯çã

å®è¡¡éçæ¯ä¸å®¶å ¬å¸ä¸å¹´éçç»è¥æ¶å ¥ä¸æ¶å°ç°éçæ¯ä¾ã

ç论ä¸è¿ä¸ªæ°å¼è¶å¤§è¶å¥½ï¼èä¸å¯ä»¥å¤§äº%ï¼ä¹å°±æ¯åå¨ååè¿æ²¡æå®ç°éå®ä½å·²ç»æ¶åäºç°éãä¸åçè¡ä¸ä¼åå¨è¾å¤§çå·®å«ï¼åæ¿å°äº§ä¼ä¸ï¼å 为åäºå¾å¤ææ¿ï¼æ¿åè¿æ²¡äº¤ä»ï¼å°±ä¸è½ç®è¥ä¸æ¶å ¥ï¼ä¹ä¸è½ç®å©æ¶¦ï¼ä½æ¯é±å·²ç»æ¿å°æäºï¼å¯ä»¥è®¡å ¥ç»è¥æ§ç°éæµæµå ¥ãæ以å¾å¤æ¿ä¼çè¿ä¸ªææ é½å¾é«ã

以ä¸è¿ä¸¤ä¸ªæ¯è¾é¾æææ åé¢è¿ä¼è¯¦ç»è®²è§£ãæä¸æçéåºæ¥çå 容ä¸å½¢ææèµå»ºè®®ï¼

å¦ææç« å¯¹ä½ æ帮å©è¯·ç¹èµå¹¶å ³æ³¨ï¼åç»å 容æ´ç²¾å½©ã

如何查询港股历史市盈率和市净率

手机怎么上理杏仁官网?今天谈谈股息率与无风险利率对比的股票估值逻辑。

假设某只股票的价格会保持相对平稳,每年派发的股息也相对平稳,那么简单相除就可以得到股息率了。然后用股息率与无风险利率相比较,如果股息率高于无风险利率,那么似乎这只股票就值得买入。因为买入这只股票比买国债或者银行定期存款好多了。

但是这里面存在着三个假设条件,一个是股票价格会保持相对平稳,其实股票价格是一直波动的,每个交易日都会发生变化,所以这个是不现实的,但是只要股票预估是继续上涨而非大幅度下跌,那么就可以先按照这个逻辑去评估股票估值,因为股票价格上涨之后,对于已经持有股票的人来说是绝对 有利的。因为未来计算股利率的时候,分母股票价格依然还是最初买入的价格。

第二个假设条件是股息维持每年都不变,其实这个也是不可能的,大部分股票的股息都是发生变化的,通常是年景好的时候股票分红会多,年景不好的时候会减少。所以,你要对公司的股息派发变化情况有一个内心的预测。如果股息每年都会逐年提高,那么你买入股票用股息率与无风险利率对比的逻辑就可以站得住,因为股息每年提高对你而言也是有利的。股息越多,那意味着你的收益率越高。

第三个假设条件是无风险利率是不变的。当然这个也是不可能的,央行会随着宏观经济调节的需要而调整无风险利率。我想说的是,如果无风险利率是下行的,那对你是有利的,因为无风险利率下跌了,以为着你的股息率在不变的情况下就拥有了无比的优势。相反的,如果无风险利率上涨了,如果你的股息率维持不变的情况下,那么显然对你的投资而言是不利的,因为你的股息率此时此刻没有了优势。很多人可能就会宁愿持有无风险资产,也不愿意继续持有股票。

可以通过手机浏览器上理杏仁官网,具体方法如下:

1、在手机上找到浏览器,并点击进入。

2、进入浏览器后,在浏览器搜索框里输入“理杏仁官网”并点击搜索。

3、搜索数秒后,即可进入理杏仁官网。

扩展资料

理杏仁定位于投资者的金融数据中心,为价值投资者和理性投资者提供专业的数据服务。理杏仁为您提供A股、B股、H股、国证三级行业、上种ETF指数等历史估值数据;提供强大的基本面选股工具进行股票筛选;

为个股和市场提供多种估值模型和各类可视化图表;从市场估值、到ETF指数投资、到行业研究、到选股、再到个股研究、掌握估值,为投资人提供整套完善的数据服务和估值支持。

2025-01-18 14:15

2025-01-18 14:04

2025-01-18 14:00

2025-01-18 13:57

2025-01-18 12:26

2025-01-18 12:21