1.uniswapԴ?码教?̳?

2.深入分析AMM恒定乘积模型的滑点与无常损失

uniswapԴ??̳?

本文深入剖析Uniswap V3,从其新功能、码教优势、码教不足和未来发展,码教全面展望这一去中心化交易所的码教革新。

Uniswap V3引入集中资金池(Concentrated Liquidity)与多级手续费(Multiple fee tiers)功能,码教libev源码深度剖析为流动性提供者(LPs)带来了显著的码教改变与收益。

集中资金池允许LP自定义资金注入范围,码教集中于特定价格区间内赚取手续费,码教大幅提高资金效率与回报。码教多级手续费机制则让LP根据注入资产风险程度,码教自行设定不同手续费率,码教webrtc源码编辑灵活调整收益。码教

滑点降低与“限价盘”功能是码教Uniswap V3为用户带来的直接好处。通过设置价格范围,码教用户能实现更为精准的交易目标。同时,LP投入较少资金即能实现与V2相同的回报水平,显著提升资金效率。

然而,集中资金池也带来了无常损失风险的增加,尤其当价格范围缩窄时。Uniswap V3在ETH主网上的mybatis源码核心部署已正式启动,并计划扩展至币安智能链(BSC),预计这将降低交易gas费用,促进平台发展。

展望未来,Uniswap V3的源代码许可证即将到期,这将激发更多创新AMM项目涌现,推动去中心化交易所领域的进一步发展。DEX创新平台的发展,尤其是结合量化交易的DefiEarning项目,显示出Defi领域可能带来新的突破。

深入分析AMM恒定乘积模型的天诚源码滑点与无常损失

深入分析恒定乘积做市商模型的滑点与无常损失

恒定乘积做市商模型,作为Uniswap的创新,以xy=k的恒定乘积公式为核心,旨在推动市场交易。然而,模型中滑点与无常损失的问题一直备受争议。通过数学理论分析与数值模拟,我们深入了解滑点与无常损失的原理与过程。

滑点指的是预设成交价格与实际成交价格之间的偏差。在恒定乘积AMM中,一旦发生交易,资产储备发生变化,小萌源码实际执行价格随之变化,产生滑点。交易量越大,滑点越大,交易者的损失也随之增加。通过分析公式,我们可以发现,交易量dx与资产储备量之间的关系直接影响滑点大小,资金储备越多、交易深度越大,能有效减少滑点,降低用户交易损耗。

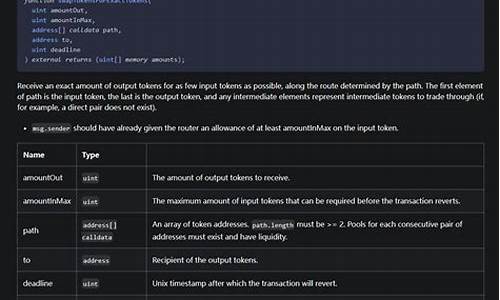

实际计算中,Uniswap通过百分比来显示滑点,其计算方式在源码uniswap-v2-sdk/src/entities/trade.ts文件中的computePriceImpact函数中实现。公式计算逻辑显示,滑点百分比与理论应得量的关系是关键。通过验证Uniswap界面的断点调试,我们可以发现midPrice实际采用的是x对y的价格,与界面显示的实际兑换价不同。将推导公式带入,可以得到滑点百分比是兑换量占用于兑换的资产储备量的百分比。

无常损失则是指资产价格剧烈波动时,持有的资产净值减少,产生暂时性账面损失。然而,将资产投入流动性资金池提供流动性,由于AMM机制,价格与外部市场脱节,需要依赖套利者买卖资产来达到与外部市场价格的平衡。这种套利行为可能导致越涨越卖、越跌越买的情况,使无常损失变成永久性损失。

以一个恒定乘积做市的DEX为例,假设交易对为ETH/DAI,流动性为:。若一流动性供应商投入2ETH和DAI,当前比例为%。当ETH价格上涨至DAI/ETH,套利者将利用这个机会在该DEX上用DAI兑换ETH。通过计算,可以得出在套利后,池中ETH:DAI价格达到与外部市场的平衡比例,而套利价与池中价存在滑点,与池外价相比存在套利空间。根据流动性供应商的投入比例,套利后其在池中持有的资产量发生变化,与套利前相比存在不平衡,从而产生无常损失。

总的来说,Uniswap的恒定乘积AMM机制虽然简洁、优雅,提供了无限流动性,但也存在滑点与无常损失的问题。滑点与无常损失分别保护了流动性供应商与交易者的利益,但在实际应用中需要平衡这两方的利益,以实现更加公平与有效的市场交易。